Календарь беременности | Центр медицины плода в СПб

УЗИ: 7 недель 0 дней — 8 недель 0 дней

Количество эмбрионов, сердцебиение

Комбинированный биохимический скрининг

Анализ крови (PAPP-A, β-ХГЧ):

8 недель 0 дней — 13 недель 6 дней

1 скрининговое УЗИ:

11 недель 0 дней — 13 недель 6 дней

Комбинированный скрининг хромосомной патологии (синдром Дауна, Эдвардса, Патау)

Анализ крови на АФП, ХГЧ:

15 недель 0 дней — 16 недель 6 дней

Только для тех, кто не сдал PAPP-A и β-ХГЧ в I триместре беременности

2 скрининговое УЗИ:18 недель 0 дней — 20 недель 6 дней

Определение состояния плода

Дородовой отпуск у большинства беременных

Неизрасходованный отпуск:

Неизрасходованный отпуск

3 скрининговое УЗИ:32 недели 0 дней — 34 недели 6 дней

Определение состояния плода

Дата родов:38 недель 0 дней — 42 недели 6 дней

Расчет декретных | Онлайн калькулятор декретных 2021

С помощью декретного калькулятора можно рассчитать пособие по беременности и родам (больничный лист) и ежемесячное пособие по уходу за ребенком до 1,5 лет.

После ввода необходимых данных о заработке за 2 расчетных года калькулятор рассчитает автоматически сумму выбранного пособия. Учитываются все необходимые ограничения. Например, если сумма пособия по уходу за ребенком до 1,5 лет оказалась меньше минимального значения, установленного законодательством, калькулятор подскажет об этом и предложит минимальную месячную сумму пособия до 1,5 лет. Также можно увидеть подсказки со ссылками на статьи нормативных документов.

4,1

средняя

из 1028 оценок

Как пользоваться калькулятором расчета декретных?

Калькулятор рассчитывает пособие по беременности и родам (больничный лист) и ежемесячное пособие по уходу за ребенком до 1,5 лет всего за 3 шага.

- Шаг 1. На первом шаге для пособия по беременности и родам нужно указать данные из листа нетрудоспособности, а для пособия по уходу за ребенком до 1,5 лет — данные о ребенке.

- Шаг 2. На втором шаге указывается заработок за 2 расчетных года и другие параметры, необходимые для расчета среднего дневного заработка.

- Шаг 3. На 3-м шаге вы увидите итоговый расчет пособия.

Расчет декретных на видео

Этот калькулятор является частью Контур.Бухгалтерии. У нас ещё много легких и быстрых расчетов для сложных вещей. Вы сможете легко рассчитать зарплату, больничные и отпускные, вести учет сотрудников, начислить зарплатные налоги и взносы, подготовить отчетность по сотрудникам в ПФР, ФСС и ФНС.

Кроме калькулятора декретных, воспользуйтесь другими сервисами

Расчет пособия по временной нетрудоспособности

Расчет отпускных по нормам законодательства

Создание акта

приема-передачи

Как рассчитать дату родов.

Срок беременности рассчитать по неделям

Срок беременности рассчитать по неделямНаш онлайн-калькулятор беременности поможет вам рассчитать срок беременности по неделям и узнать, когда родится ребенок

Как рассчитать дату родов

Что такое ПДР?

ПДР — это часто используемая врачами аббревиатура фразы «предполагаемая дата родов».

Как определяется предполагаемая дата родов (ПДР)

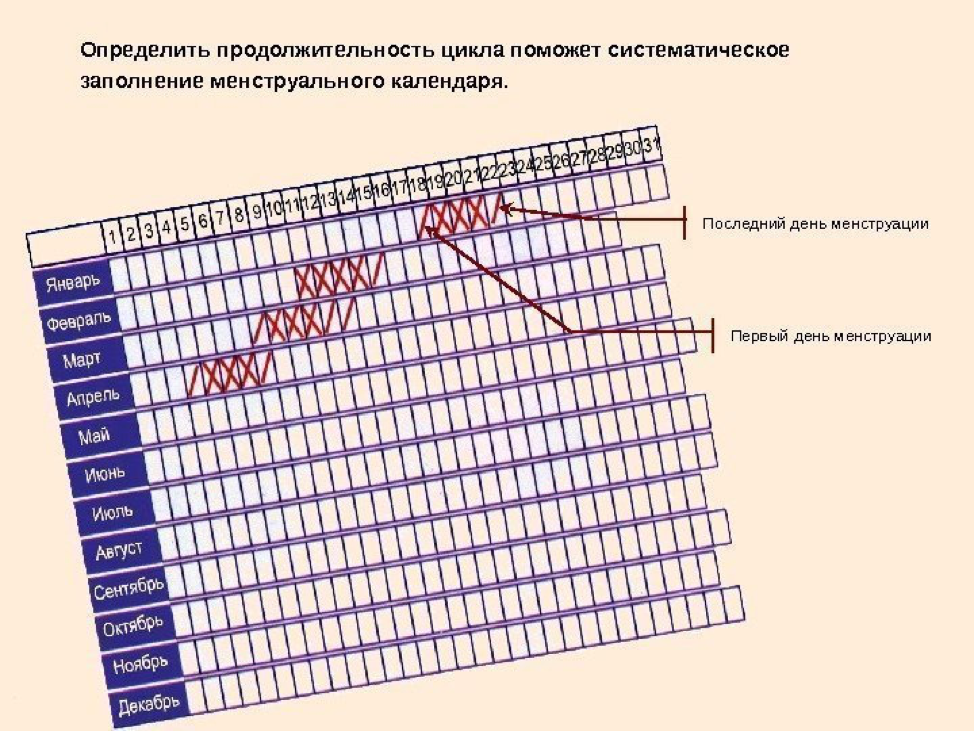

Как же правильно рассчитать дату родов? Беременность от зачатия до рождения ребенка длится около 266 дней, или 38 недель. Поскольку дата зачатия, как правило, точно неизвестна, в современном акушерстве принято рассчитывать срок беременности от первого дня последней менструации, т.е. вам необходимо рассчитать дату родов по месячным. При таком расчете он составляет примерно 280 дней, или 40 недель, так как овуляция и, соответственно, оплодотворение обычно происходят через две недели после начала цикла. На такое же исчисление срока беременности настроена и УЗИ-аппаратура, поэтому при задержке менструации 4 недели врач, скорее всего, сообщит о беременности 8 недель (тогда как от момента зачатия прошло только около 6 недель).

Точность вычисления даты родов

Как рассчитать точно срок беременности? Вы можете высчитать приблизительную дату рождения ребенка, если знаете дату начала последней менструации. Предполагаемая дата родов (ПДР) будет через 280 дней (40 недель) после первого дня последней менструации. Однако лишь 5% детей при нормально протекающих беременностях рождаются в «расчетный» день, еще 85% появляются на свет в период плюс-минус неделя от этой даты, и еще 10% «запаздывают» или «спешат» еще на одну неделю. Считается, что здоровая беременность может длиться от 38 до 42 недель.

Продолжительность беременности

А если менструальный цикл длится более 32 дней, то беременность может затянуться на 10-15 дней, и это не будет считаться перенашиванием.

А если менструальный цикл длится более 32 дней, то беременность может затянуться на 10-15 дней, и это не будет считаться перенашиванием.15-летняя ипотека или 30-летняя ипотека?

15-летняя и 30-летняя ипотека

Однако ипотека на 15 лет предполагает более высокие минимальные ежемесячные платежи, что может означать меньший денежный поток.

Преимущество для покупателей жилья с 30-летней ипотекой заключается в том, что у них есть возможность платить больше минимально необходимого ежемесячного платежа. Это означает, что они могут выплатить свою ипотеку через 15 лет, но от них это не требуется. Так что, если вы не можете позволить себе дополнительную сумму в течение одного месяца, вы не рискуете испортить свой кредитный отчет.

Вы можете сравнить процентные ставки по обоим типам жилищных ссуд, введя ставки и условия в 15-летний ипотечный калькулятор Bankrate, а также в 30-летний ипотечный калькулятор.

Используйте эту информацию, чтобы узнать, сколько будут ежемесячных платежей по каждому типу ипотеки. Это отличный способ узнать, что вы можете себе позволить, сколько вы можете сэкономить и какой продукт подходит для вашего бюджета.

Ипотека на 15 лет хороша для людей, которые…

- Можно легко производить ежемесячные платежи и оставлять наличные для экономии

- Хотите уменьшить сумму процентов, которые они выплачивают в течение срока кредита

- Хотите более низкую процентную ставку

- Подходят к концу их трудовые годы и хотят выплатить свою ипотеку до выхода на пенсию.

Ипотека на 30 лет хороша для людей, которые…

- Хочу снизить ежемесячные платежи

- Хотите гибкость в оплате суммы, превышающей минимальную сумму, но не обязаны это делать

- Зарабатывайте деньги внештатно или по контракту, но каждый месяц или год может иметь разный уровень дохода

- Хотите использовать лишние деньги для сбережений или инвестиций

Сравнить ставки по ипотеке

Калькулятор рефинансирования| Банковская ставка

Что такое рефинансирование ипотеки?

Рефинансирование ипотеки заменяет текущий жилищный кредит новым. Как и в случае любой другой ссуды, вы подаете заявку на рефинансирование, которое включает в себя тщательную проверку вашего кредита, дохода, истории занятости и финансов. Кредитор заказывает оценку дома, чтобы оценить текущую рыночную стоимость вашего дома и то, сколько капитала у вас есть.

Как и в случае любой другой ссуды, вы подаете заявку на рефинансирование, которое включает в себя тщательную проверку вашего кредита, дохода, истории занятости и финансов. Кредитор заказывает оценку дома, чтобы оценить текущую рыночную стоимость вашего дома и то, сколько капитала у вас есть. Когда вы рефинансируете, заемные деньги из вашей новой ссуды погашают вашу существующую ссуду. Большинство людей совершают рефинансирование, чтобы зафиксировать более низкую процентную ставку и снизить ежемесячный платеж или сократить срок своей ипотеки. Вы также можете получить рефинансирование с выплатой наличных средств, которое позволяет вам брать взаймы под залог собственного капитала вашего дома, вытягивая часть или всю разницу между тем, что вы еще должны, и его текущей стоимостью.В идеале вы также получите более низкую ставку в процессе. Деньги, которые вы получаете от собственного капитала вашего дома, можно использовать для консолидации долга с более высокими процентами или для улучшения вашего дома.

Сколько стоит рефинансирование ипотеки?

Хотя рефинансирование может сэкономить вам деньги в долгосрочной перспективе, оно требует авансовых платежей. Рефинансирование включает в себя большую часть тех же комиссий, которые вы заплатили при первой покупке дома, например:- Комиссии кредитора, включая комиссию за подачу заявления на ипотеку, комиссию за выдачу кредита и баллы

- Сборы третьих сторон, такие как плата за оценку, регистрацию документов и проверку кредитоспособности

- Поиск названия / страховые взносы

- Расходы на условное депонирование по налогам на недвижимость и страхованию домовладельцев

Поиск кредитора, который предлагает не только конкурентоспособную процентную ставку, но и самые низкие комиссии, стоит вашего времени и усилий. Поскольку рефинансирование может стоить тысячи долларов, убедитесь, что рефинансирование приносит ощутимую пользу вашим финансам и что вы останетесь дома достаточно долго, чтобы возместить комиссионные.

Поскольку рефинансирование может стоить тысячи долларов, убедитесь, что рефинансирование приносит ощутимую пользу вашим финансам и что вы останетесь дома достаточно долго, чтобы возместить комиссионные.

Какова точка безубыточности при рефинансировании ипотеки и почему это важно?

Ключевым моментом при принятии решения о рефинансировании ипотеки является окупаемость затрат на рефинансирование.Точка безубыточности рассчитывается путем сложения всех затрат на закрытие по рефинансированию и определения того, сколько лет вам понадобится, чтобы произвести новый, более низкий платеж по ипотеке, чтобы окупить эти затраты. Рефинансирование имеет больше смысла, если вы планируете оставаться в своем доме дольше точки безубыточности, иначе вы потенциально можете потерять деньги.Как долго вы планируете оставаться в своем доме и почему это важно?

Перед рефинансированием вы должны сначала подумать, как долго вы планируете оставаться в своем доме.Рефинансирование, если вы планируете переехать через несколько лет, не будет иметь финансового смысла только для снижения вашей процентной ставки и ежемесячного платежа, но, по крайней мере, не для окупаемости затрат на закрытие. С другой стороны, рефинансирование по более низкой ставке может сэкономить денежные средства в первые несколько лет, но еще один 30-летний срок кредита означает, что в целом вы действительно заплатите больше в виде процентных платежей по новой ипотеке.

С другой стороны, рефинансирование по более низкой ставке может сэкономить денежные средства в первые несколько лет, но еще один 30-летний срок кредита означает, что в целом вы действительно заплатите больше в виде процентных платежей по новой ипотеке.Каковы наиболее частые причины рефинансирования ипотеки?

Домовладельцы рефинансируют ипотеку по разным причинам.Независимо от того, какова ваша мотивация к рефинансированию, результат должен улучшить ваше финансовое положение. Вот несколько распространенных причин, по которым домовладельцы решают рефинансировать ипотеку:- Чтобы зафиксировать более низкую процентную ставку и снизить ежемесячные платежи. Домовладельцы, которые улучшили свой кредитный рейтинг или снизили отношение долга к доходу, например, могут иметь право на более высокую ставку сегодня, если они рефинансируют.

- Чтобы перейти с ипотеки с регулируемой ставкой, или ARM, на ссуду с фиксированной ставкой. Заемщики, которые взяли ARM, но планируют остаться в своих домах, могут захотеть рефинансироваться в более стабильную ссуду с фиксированной ставкой до того, как ARM перейдет на переменную ставку и платежи станут недоступными.

- Чтобы вытащить наличные из собственного капитала дома. Рефинансирование с выплатой наличных позволяет вам задействовать собственный капитал вашего дома, заменив существующую ипотеку на новую на большую сумму ссуды, сняв разницу наличными.

- Снять заемщика с ипотеки. Развод — еще одна причина для рефинансирования, чтобы получить имя одного из супругов из ссуды. Это также может применяться, если вы купили дом с другим родственником или другом. Лицо, рефинансирующее ссуду на свое имя, должно будет претендовать на получение новой ссуды исключительно с учетом своего собственного дохода, кредита и занятости. Не забывайте, что удаление кого-либо из ипотечного кредита не удаляет его из акта на дом, что может потребовать подачи юридического документа, называемого актом о прекращении права собственности (см. Законы о собственности вашего штата).

- Чтобы избавиться от ипотечного страхования FHA. Для заемщиков с ссудой, застрахованной Федеральной жилищной администрацией, известной как ссуды FHA, рефинансирование в обычную ипотеку может исключить ежегодные выплаты ипотечных взносов, как только вы достигнете 20-процентной доли собственного капитала в вашем доме.

Следующие шаги рефинансирования

Если вы посмотрели на цифры и рефинансирование имеет смысл, то пора поискать кредитора для рефинансирования. Проконсультируйтесь с вашим текущим ипотечным агентом, а также с национальными банками, кредитными союзами, онлайн-ипотечными кредиторами и, возможно, с ипотечным брокером, чтобы сравнить ставки и условия рефинансирования.Убедитесь, что вы получили все в письменной форме, например, о сборах и процентных ставках. Кредиторы вышлют вам смету ссуды с подробными сведениями о новой ссуде и всеми комиссиями. Оценка ссуды — отличный инструмент для сравнения покупок, чтобы дать вам четкое представление о том, какой кредитор поможет вам достичь ваших целей рефинансирования.

Где я могу найти дополнительную информацию о рефинансировании ипотеки?

Посетите нашу страницу ресурсов по рефинансированию, где вы найдете калькуляторы, инструменты и статьи, которые помогут вам в процессе рефинансирования ипотеки.Каковы бы ни были ваши цели, калькулятор рефинансирования ипотеки на этой странице может помочь вам немного поработать, чтобы увидеть, сэкономит ли рефинансирование ваши деньги. Когда вы будете готовы сделать следующие шаги, пора делать покупки у кредиторов. Кредитный калькулятор

Когда вы будете готовы сделать следующие шаги, пора делать покупки у кредиторов. Кредитный калькулятор| Bankrate.com | Рассчитайте платеж по кредиту сегодня!

Этот кредитный калькулятор поможет вам определить ежемесячные платежи по кредиту. Просто введите сумму кредита, срок и процентную ставку в поля ниже и нажмите рассчитать. Этот калькулятор можно использовать для ипотечного, автомобильного или любого другого типа фиксированной ссуды.

Без займа многие из нас не смогли бы купить дом, машину или позволить себе получить высшее образование. Дело в том, что ипотека, автокредитование и другие виды ссуд могут помочь нам продвигаться и достигать важных целей в нашей жизни.

Стоимость ссуды зависит от типа ссуды, кредитора, рыночной конъюнктуры, вашей кредитной истории и дохода. Заемщики с лучшим кредитным профилем обычно получают лучшие процентные ставки. Прежде чем делать покупки для получения ссуды, узнайте свой кредитный рейтинг и просмотрите свой кредитный отчет, чтобы убедиться, что он точен. Вы можете бесплатно получить свой кредитный отчет и кредитный рейтинг на сайте Bankrate.

Вы можете бесплатно получить свой кредитный отчет и кредитный рейтинг на сайте Bankrate.

Все ссуды либо обеспечены, либо необеспечены. Обеспеченная ссуда требует, чтобы заемщик предоставил актив в качестве обеспечения для обеспечения ссуды для кредитора. Автокредит — это пример обеспеченного кредита. Если вы не произведете оплату за автомобиль, кредитор вернет автомобиль обратно. Беззалоговый кредит не требует залога. Большинство личных займов необеспечены.

При покупке ссуды рекомендуется использовать калькулятор ссуды.Калькулятор поможет вам сузить круг поиска дома или автомобиля, указав, сколько вы можете позволить себе платить каждый месяц. Это может помочь вам сравнить стоимость кредита и увидеть, как разница в процентных ставках может повлиять на ваши платежи, особенно по ипотеке.

Правильный калькулятор ссуды покажет вам общую стоимость ссуды, выраженную в виде годовой процентной ставки или годовых. Ссудные калькуляторы могут ответить на множество вопросов и помочь вам принять правильные финансовые решения.

Вот некоторые подробности о наиболее распространенных типах ссуд и калькуляторы ссуд, которые могут помочь вам в этом процессе.

Ипотека

Калькулятор ипотечного кредитаBankrate дает вам оценку ежемесячного платежа после того, как вы введете цену дома, свой первоначальный взнос, процентную ставку и продолжительность срока ссуды. Используйте калькулятор для расчета стоимости различных сценариев. Вы можете обнаружить, что вам необходимо скорректировать свой первоначальный взнос, чтобы ежемесячные платежи оставались доступными. Вы также можете увидеть график погашения кредита или то, как ваш долг сокращается с течением времени с ежемесячными выплатами основной суммы и процентов. Если вы хотите выплатить ипотечный кредит до истечения срока кредита, вы можете использовать калькулятор, чтобы выяснить, сколько больше вы должны платить каждый месяц для достижения своей цели.

Другие ипотечные калькуляторы могут ответить на множество вопросов: каков ваш DTI, или отношение долга к доходу? Это процент, на который кредиторы смотрят, чтобы измерить вашу долговую нагрузку. Что лучше: ипотечный кредит на 15 или 30 лет? Фиксированная процентная ставка или переменная?

Очень важно определить цифры перед покупкой дома, потому что ипотека — это обеспеченная ссуда, которая обеспечивается самим домом. Если вы не будете вносить ежемесячные платежи, кредитор может лишить вас права выкупа и забрать ваш дом.

Кредит под залог жилого фонда

Ссуды под залог дома, иногда называемые второй ипотекой, предназначены для домовладельцев, которые хотят занять часть своего капитала для оплаты ремонта дома, отпуска своей мечты, обучения в колледже или некоторых других расходов. Ссуда под залог жилого фонда — это единовременная единовременная ссуда, выплачиваемая по фиксированной ставке, обычно на срок от пяти до 20 лет. Калькулятор собственного капитала Bankrate поможет вам определить, какую сумму вы можете взять в долг, исходя из вашего кредитного рейтинга и LTV, или отношения кредита к стоимости, которое представляет собой разницу между стоимостью вашего дома и размером вашей задолженности.

Кредитная линия собственного капитала (HELOC)

HELOC — это ссуда под залог собственного капитала, которая больше похожа на кредитную карту. Вам предоставляется кредитная линия, которую можно повторно использовать при погашении кредита. Процентная ставка обычно переменная и привязана к такому индексу, как основная ставка. Наши калькуляторы собственного капитала могут ответить на множество вопросов, например: следует ли брать взаймы из собственного капитала? Если да, то какую сумму вы могли бы занять? Вам лучше взять единовременную ссуду под акции или HELOC? Сколько времени займет погашение кредита?

Автокредит

Автокредит — это обеспеченный кредит на покупку автомобиля.Калькулятор автокредитования позволяет оценить ежемесячные платежи, узнать, сколько процентов вы заплатите, а также график погашения кредита. Калькулятор не учитывает такие расходы, как налоги, сборы за документацию и автоматическую регистрацию. Планируйте прибавить к своей оценке около 10 процентов.

Студенческий кредит

Студенческая ссуда — это необеспеченная ссуда от федерального правительства или частного кредитора. Заемщики должны иметь право на получение частных студенческих ссуд. Если у вас нет установленной кредитной истории, возможно, вам не удастся найти лучшую ссуду.Калькулятор студенческого кредита Bankrate покажет вам, сколько времени потребуется, чтобы погасить ваш кредит, и сколько процентов это будет вам стоить. Калькулятор сбережений в колледже поможет вам установить цели сбережений на будущее.

Персональный кредит

Персональная ссуда — это необеспеченная единовременная ссуда, которая погашается по фиксированной ставке в течение определенного периода времени. Это гибкий заем, потому что его можно использовать для консолидации долга, погашения кредитных карт с более высоким процентом, ремонта дома, оплаты свадьбы или отпуска, покупки лодки, автофургона или другой крупной покупки.Калькулятор личной ссуды позволяет вам оценить ваши ежемесячные платежи на основе того, сколько вы хотите занять, процентной ставки, сколько времени у вас есть, чтобы вернуть его, вашего кредитного рейтинга и дохода.

Если у вас хороший или отличный кредит, вы не отягощены большим объемом долгов и имеете активы или стабильный доход, вы, вероятно, можете претендовать на получение почти любого типа ссуды. Используйте кредитные калькуляторы, чтобы ответить на ваши вопросы и помочь вам делать покупки и сравнивать, чтобы вы могли получить лучшую ссуду по лучшей цене и на условиях для вашего бюджета.

Калькулятор платежей

Калькулятор платежей может определить сумму ежемесячного платежа или срок ссуды для ссуды с фиксированной процентной ставкой. Используйте вкладку «Фиксированный срок», чтобы рассчитать ежемесячный платеж по срочному кредиту. Используйте вкладку «Фиксированные платежи», чтобы рассчитать время погашения кредита с фиксированным ежемесячным платежом. Для получения дополнительной информации или расчетов, связанных с оплатой автомобилей, воспользуйтесь Калькулятором автокредитования. Чтобы узнать чистую выплату заработной платы после вычета налогов и отчислений, используйте калькулятор Take-Home-Pay Calculator.

Ежемесячный платеж: 1 687,71 доллара СШАДля выплаты долга вам нужно будет платить 1 687,71 доллара каждый месяц в течение 15 лет.

|